Análises e Notícias

Déjà-vu

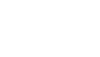

A todo tempo, nós que trabalhamos no mercado financeiro estamos falando de “excesso liquidez global”, mas o que isso significa? E quando vimos esse movimento se intensificar? Para isso, precisamos voltar a 2008, na crise imobiliária americana e do subprime. De maneira simplificada, o risco de crédito pode ser resumido em garantia e capacidade de pagamento.

E como nasceu o “subprime”? O subprime sempre existiu. Na verdade, esses eram financiamentos no qual os bancos corriam mais risco, pois, eventualmente, os imóveis eram em bairros mais pobres e muitos dos financiamentos eram feitos a pessoas em situação mais precária, dentro do ponto de vista de geração de renda. Imigrantes ilegais, por exemplo, trabalham, pagam impostos, mas a sua situação irregular no país configura um risco. Eles podem ser deportados a qualquer momento, o que acaba com sua capacidade de pagamento. Isso não era um problema, pois, geralmente, as taxas destes financiamentos são mais altas compensando-se o risco.

Obviamente, os bancos tinham espaço limitado para financiar esse tipo de financiamento nos seus balanços, foi aí que eles tiveram um momento – Ah Ha! – “E se a gente colocasse um pouco destes financiamentos empacotados com os outros, o risco diversificado e os preços em alta deveriam ser suficientes para mitigar o risco da carteira?”

A questão é que as agências de risco também “compraram” essa história. Não vamos perder muito tempo nisso, mas a criatividade dos financistas foi o limite quando eles próprios resolveram vender “seguros” destas carteiras de crédito. Afinal de contas, como o risco é quase zero é como se alguém tivesse distribuindo dinheiro. Isso potencializou o risco no mercado à medida que para o mesmo financiamento, você tinha várias pessoas correndo o risco ao mesmo tempo.

O financiamento abundante e o relaxamento das condições para o crédito impulsionaram o mercado imobiliário e os preços das casas subiram ainda mais. Ninguém nunca sabe até quando uma bolha pode se inflar, mas no momento que ela estoura é um verdadeiro caos. Os preços das casas caíram, com isso as garantias eram menores. Com o mercado imobiliário desacelerando, o desemprego aumentou, o que fez com que a capacidade de pagamento seguisse o mesmo caminho. E de repente o mundo estava em recessão.

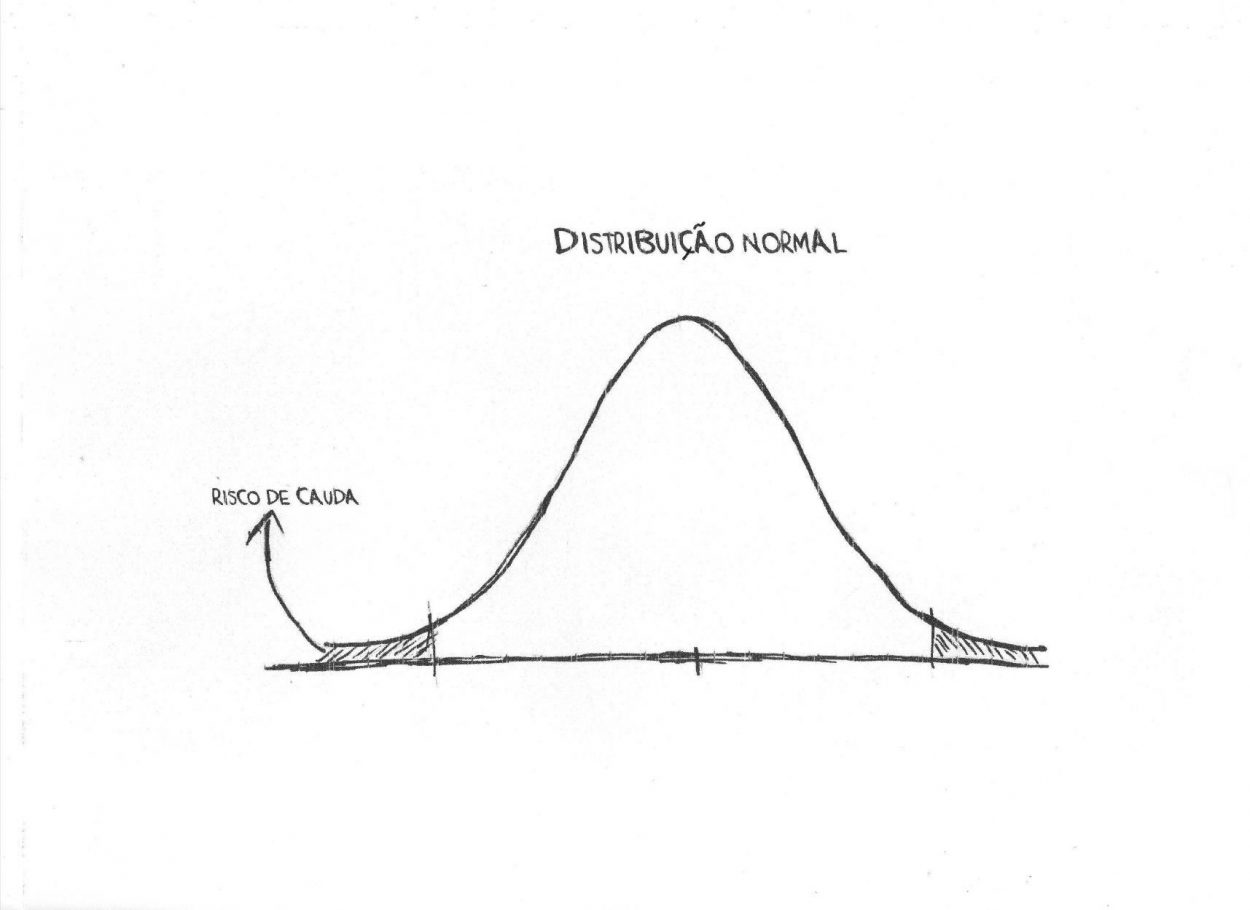

Vamos interromper nossa explicação para introduzir um conceito que usamos com frequência. Muitas vezes vamos nos referir ao risco de cauda como um termo técnico conhecido, então o que é isso?

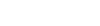

Observe o gráfico abaixo de uma distribuição normal, o que precisamos saber é que se tratando de variáveis aleatórias (comportamento do mercado por exemplo), teremos todos os possíveis retornos representados nesta curva. A área deste gráfico é 100%. O meio do gráfico é o retorno médio. Obviamente, a maior parte dos retornos está próximo à média.

Agora, imagine a possibilidade do mercado subir ou cair 20% em um dia. Essa probabilidade é bem baixa e está bem longe do centro, ou seja, nas “caudas” do gráfico. Quando dizemos risco de cauda, é um evento pouco provável, dado ao comportamento de preço do mercado.

Alguns eventos que têm impacto na economia. Se desconhecidos, acabam por nos levar para estas caudas, 11 de setembro, crise do subprime e a pandemia do Covid19 são exemplos disto.

E a liquidez?

Com o passar dos anos, os governos desenvolveram instrumentos e teorias que ajudam tanto o mercado financeiro quanto a economia real. Um instrumento que é amplamente reconhecido é a taxa de juros via política monetária. Agora todo mundo sabe que juros baixo é bom porque estimula a economia real e juros alto o oposto. O efeito prático disto também se dá na questão da inflação. Muitos governos utilizam o sistema de metas de inflação, e, assim, os juros é utilizado para calibrar a inflação e mais recentemente o crescimento. Isso acontece pois ninguém quer ver a economia em recessão ou a inflação fora de controle.

Mesmo quando os juros são baixos, isso não é suficiente para estimular a economia. Aí entra o papel do estado, que por meio de subvenções fiscais, auxílios emergenciais, entre outros, pode injetar dinheiro na economia, e como um paciente à beira da morte que reage ao receber adrenalina, o estímulo fiscal tem um efeito quase imediato.

A crise do subprime começou no mercado financeiro e contaminou a economia real, muitas vezes ocorre o oposto. Seja como for, os bancos centrais baixaram os juros e introduziram um instrumento chamado Quantitative Easing (QE). Quando os juros baixam, as empresas têm incentivos a investir mais, e as pessoas passam a gastar mais, melhorando as condições do mercado de crédito em geral.

O problema é que os bancos têm limites para empréstimos. É aí que entra o QE, os Bancos Centrais podem “comprar” esses títulos dos bancos, empresas, governo e até mesmo ações. Ao fazer isso, eles pagam em dinheiro, aumentando a quantidade de dinheiro em circulação no mercado. E pronto! É daí que vem toda essa liquidez no mundo.

Toda a liquidez gerada nunca saiu do mercado. Os Estados Unidos estavam aos poucos reduzindo as compras e a Europa estava a anos de distância disto quando a pandemia começou. Uma das leituras mais claras no início da pandemia era que esse instrumento seria (e foi) utilizado, injetando trilhões de dólares nas economias ao redor do mundo do dia para a noite. Se as empresas tinham como se endividar, imagine os governos que emitiram dívida e com esse dinheiro criado puderam dar crédito, dinheiro, subsídios, e mais, a fim de amenizar o efeito da crise.

O mundo precisa desta ajuda para voltar a ter crescimento econômico, mas existem efeitos colaterais desse instrumento: em geral, como aumenta a liquidez, indiscriminadamente, o valor dos ativos cresce rapidamente. Por um lado é bom, mas também cria-se muitas distorções esquisitas de preços. Essa ajuda dos Bancos Centrais à economia é muito importante, mas o grande problema do mundo hoje é a falta de sincronia.

O melhor indicador que a moeda de um país deve valorizar é o crescimento econômico (em moedas livres). A questão é que os fluxos de capitais adoram crescimento econômico, pois eles representam estabilidade e oportunidades de ganhar dinheiro. Com a pandemia, todo mundo usou a mesma fórmula: abaixando os juros e estímulos fiscais. E, por isso, a saída da crise é tão complicada, que o ideal seria que todos saíssem juntos, mas não é o que vai acontecer.

Conforme a crise sanitária arrefece com o crescimento do número de vacinados, os prospectos sobre a retomada do crescimento ficam mais claros. No entanto, a disponibilidade da vacina não é uniforme o que complica muito essa transição. Os Estados Unidos tomou a dianteira na questão da vacina, excluindo alguns países menores, uma vez que está muito à frente da Zona do Euro e muitos emergentes.

Enquanto o mundo discute novos lockdowns, os EUA planejam ter seus 300mn de habitantes vacinados até o final da primavera. O relaxamento das restrições sanitárias vai fazer com que o setor de serviços, turismo e outros retomam as atividades, provavelmente, reduzindo rapidamente o desemprego e levando os EUA para o crescimento novamente. Soma-se a isso o pacote aprovado de USD 1,9 trilhões e a narrativa que pode ter mais estímulo no final do ano quando esse dinheiro acabar temos um efeito, particularmente, duro nas outras economias.

Como o EUA cresce e o resto do mundo padece da crise sanitária, e os EUA continuam como um forte atrator de investimentos, o aquecimento da economia pode levar o FED a subir juros (ainda que isso esteja no radar para 2022 ou 2023), o endividamento fruto dos estímulos fiscais sugerem que no futuro a taxa de juros seja mais alta.

A China e alguns países asiáticos foram menos afetados, a China pela questão de um estado autoritário conseguiu impor rígidos lockdowns e com a tecnologia foi capaz de conter o avanço do vírus. A cultura dos asiáticos acabou sendo um fator determinante para que o continente fosse muito menos afetado. No entanto, o resto do mundo ainda corre risco. Com os lockdowns acontecendo em toda parte, essas economias não voltam a crescer sem ajuda dos Bancos Centrais e governos. O fluxo de capitais pode continuar transbordando para os EUA e mesmo para a China (mas essa a moeda não flutua livremente) e valorizando ainda mais o USD.

A falta de sincronia nas economias indica que nos encontramos na crise juntos, mas cada um deve sair ao seu tempo. O elefante na sala são os EUA, porque dada a sua relevância na economia global e nos fluxos de capitais, assim que eles começarem a retirar liquidez todo o mundo será afetado. Ainda temos algum tempo (imagino que pelo menos 1 ano), mas esse trem uma hora vai partir e ninguém vai querer ficar de fora.