Análises e Notícias

O Dilema do Incumbente

“Não é o mais forte que sobrevive, nem o mais inteligente, mas o que melhor se adapta às mudanças.” – Leon C. Megginson, 1963.

O mundo tem mudado e, com ele, os investidores. Desde a crise imobiliária em 2008, o mercado foi inundado de liquidez e as taxas de juros reais nos países desenvolvidos tem sido majoritariamente negativas, como já mencionamos anteriormente no artigo Deja-Vu.

A eleição do presidente Biden e a vacinação maciça dos cidadãos americanos jogaram uma luz sob um tema antigo: empresas de VALOR versus de CRESCIMENTO. Essa é uma discussão extremamente complexa. Consideramos que existem argumentos para ambos os casos e podemos avaliar sob diversos ângulos o que acontece hoje.

O argumento de que uma empresa é de crescimento ou de valor depende muitas vezes do setor e do momento específico de cada companhia. O fato é que, em análise de empresas, não podemos nos prender nem ao passado e tampouco ao presente ou ao futuro. Uma corporação é como um organismo vivo: ela pode ter uma vida curta ou muito longeva. Mas, para isso, precisa se adaptar e evoluir.

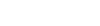

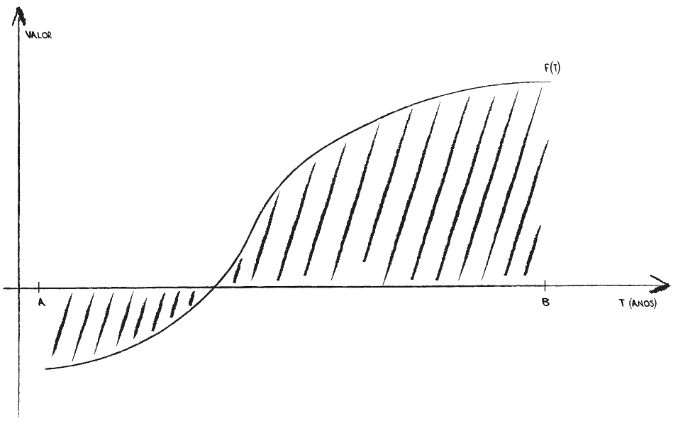

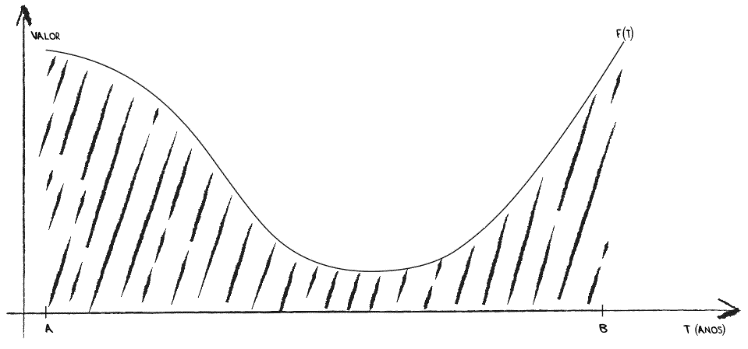

Tentando resumir graficamente qual o valor econômico de uma companhia, podemos utilizar o gráfico abaixo como um exemplo do mundo “ideal”, em que o valor vai crescendo ao longo dos anos.

O valor econômico desta empresa é a integral da expectativa de valor adicionado futuro descrito pela função F(t) e o Endividamento Líquido (Total da Dívida – Caixa).

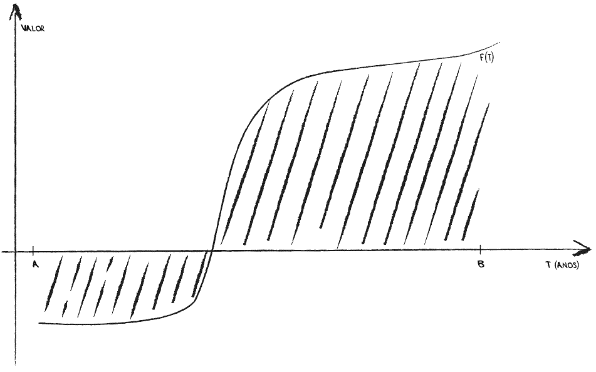

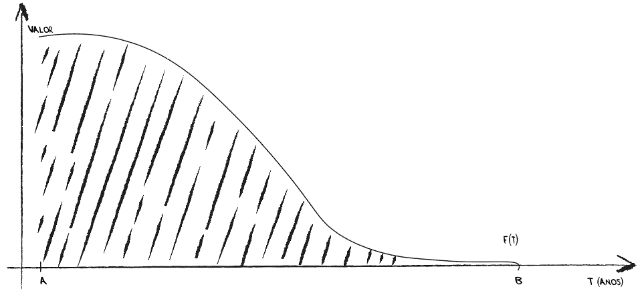

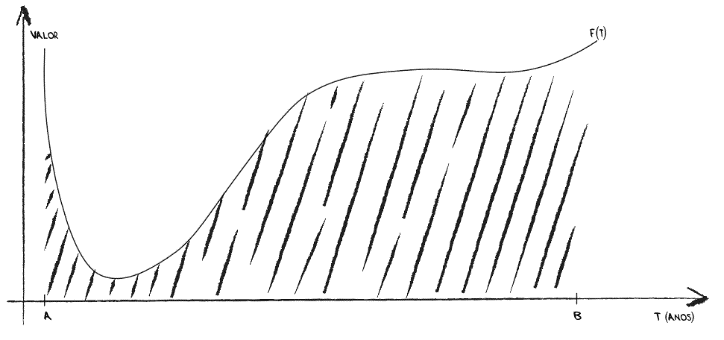

Através desses gráficos, buscamos exemplificar os diferentes tipos de empresas e suas possíveis trajetórias de valor. A estratégia deve ser maximizar o valor econômico para o acionista, de modo a termos a maior área possível neste gráfico.

F(t) de uma cia “tradicional” F(t) de uma cia de “crescimento”

F(t) de uma cia incumbente sem reação F(t) de uma cia incumbente reação precoce

F(t) de uma cia incumbente reação tardia

A seguir, vamos explorar um pouco mais esses casos com exemplos reais de empresas que destruíram valor ao longo dos anos e de companhias que vem desafiando os modelos de negócios tradicionais.

Perda de valor

Poucas empresas longevas são um retrato de 50 anos atrás e poucas permanecerão como uma representação da atualidade. Em 1995, em um artigo intitulado “Disruptive Technologies: Catching the Wave”, o professor Clayton M. Christenssen descreve a dificuldade de líderes de mercado em ficarem no topo quando existe alguma inovação tecnológica ou quando os mercados mudam.

Vamos além ao encarar que as inovações não se restringem a produtos ou serviços. Os modelos de negócio que estão em constante evolução são fatores determinantes de sucesso. Se você administra um negócio, é necessário saber responder duas perguntas: Como eu crio valor para o meu cliente? Como eu cobro pelo valor criado para meu cliente?

Sendo um especialista, você pode ter que se perguntar isso constantemente, pois as empresas sofrem pressão a todo momento. Não existe negócio infalível. Todos os setores têm forças e fraquezas e estão suscetíveis a mudanças. A liderança de mercado pode ser defendida de várias maneiras. A questão aqui é como manter a companhia à frente dos concorrentes e por quanto tempo.

Algumas usam barreiras regulatórias em setores amplamente regulados. Outras utilizam patentes que sofrem upgrade de tempos em tempos, prolongando a reserva de mercado de seus produtos. Ou, obviamente, o poder de mercado (marca) muitas vezes é um dos maiores empecilhos.

Os monopólios naturais geralmente são regulados. Por exemplo, a transmissão e distribuição de energia elétrica ou uma estrada. Nestes casos, o regulador (quando a legislação é bem-feita) serve como um árbitro no qual garante retornos adequados ao investimento, bem como permite que o consumidor pague um valor justo.

Mas, muitas vezes nos deparamos com monopólios ou duopólios não naturais. Como, por exemplo, a Bolsa de Valores Brasileira (B3). O relacionamento com os agentes de mercado é uma força importante. Apesar da lei não definir sua atividade como monopolista, a legislação em parte é responsável por criar barreiras de entrada para novas companhias. Em nome da “solidez” do sistema financeiro, criaram-se um conjunto de regras tão caro e complexo que afugenta empreendedores a enfrentar a B3 em alguns segmentos em pé de igualdade e com custo inferior.

É por isso que a discussão sobre o que é crescimento e o que é valor fica tão complicada. Vamos tomar por exemplo um setor maduro, considerado de “valor”, como o de cervejas nos Estados Unidos.

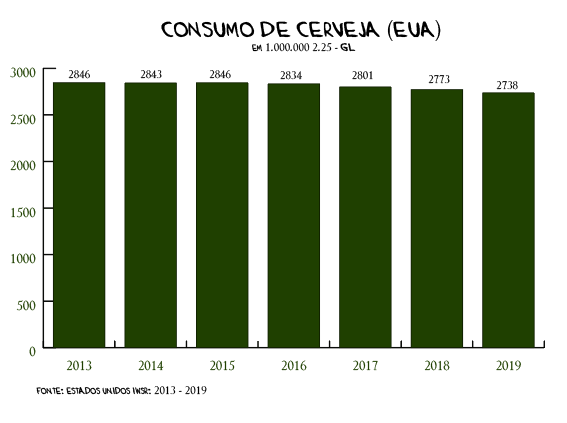

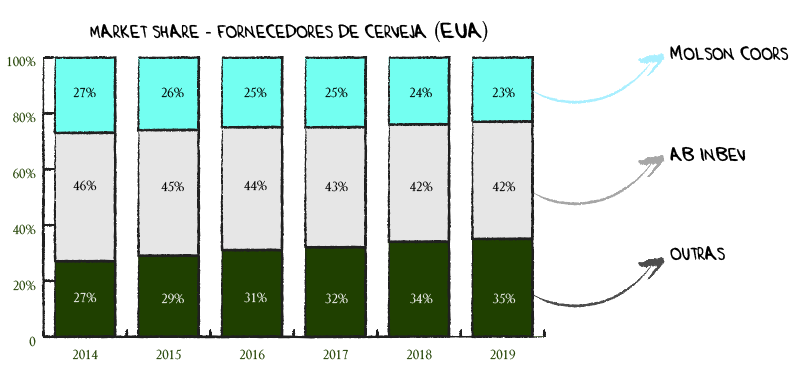

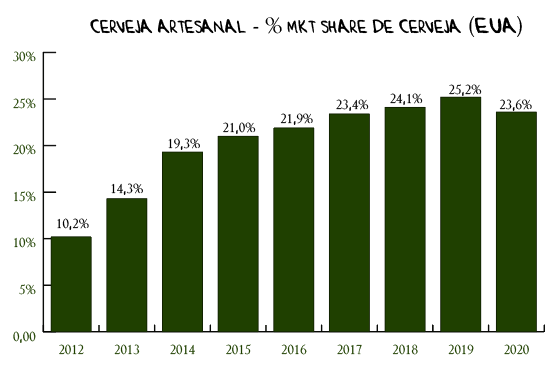

Existe uma tendência de queda no consumo de cerveja nos Estados Unidos, com retração de aproximadamente 1.5% a.a., se considerarmos o crescimento da população. Agora, observe a participação de mercado das empresas americanas:

As líderes têm sofrido com a queda do marketshare após processos de consolidação, como o que ocorreram na década anterior, o que é bastante normal. No entanto, essas companhias não estão competindo nas mesmas bases. Ou seja, há queda do mercado como um todo e ainda estão perdendo participação para outros players.

Isso acontece por competições dentro do próprio segmento na categoria premium, com outras bebidas alcóolicas (Wine e Spirits: vinho, vodka, tequila, gin, whiskey, licor etc) e, mais recentemente, até com a maconha recreacional, liberada em vários estados americanos.

Isto é, empresas como AB Inbev ou Molson-Cors eventualmente seriam classificadas como de valor – companhias com marcas consolidadas, margens operacionais altas, geração de caixa forte e conversão de lucro em caixa consistente.

Uma empresa como a Contellation Brands, além das marcas de cerveja, atua no segmento de Wine and Spitits e de maconha recreacional. Isso tem garantido o crescimento do seu faturamento, ao contrário das outras duas.

Neste setor, não vamos ver uma inovação disruptiva, seja com produto e marca ou modelo de negócio que podem, da noite para o dia, mudar todo o segmento. Contudo, elas não estão livres de mudanças ou forças disruptivas.

O crescimento das cervejas premium no mercado é uma realidade. Podemos atribuí-lo a alguns fatores:

• Aumento de renda: o consumidor escolhe produtos de mais qualidade na mesma categoria ou opta por novos (ex. vodka, vinho e tequila);

• Mudança no marketing: esse segmento em cerveja sempre foi muito agressivo. Essas companhias são as principais patrocinadoras de eventos esportivos (exemplo: Superbowl). No entanto, com o crescimento do Google e Facebook, as pequenas companhias podem explorar nichos de maneira bastante eficiente;

• Distribuição: o comércio eletrônico e os hábitos das novas gerações também têm impacto relevante. Hoje, você pode comprar produtos ao toque dos dedos e experimentar uma marca nova a cada semana. Serviços de assinatura fazem o papel de curadoria e mandam novos rótulos para sua casa, a cada mês, dentro de um orçamento predeterminado.

O setor de alimentos está repleto de exemplos de empresas de valor. A questão é que não podemos nos iludir. Algumas destas companhias, em desespero para obter resultados acima do que seria razoável, agem de maneira contraprodutiva. Um exemplo é a piora na qualidade de alguns produtos de consumo. No curto prazo, isso tem efeitos positivos. Entretanto, no médio e longo prazo, abrem espaço para experimentação de novas marcas.

O dilema do inovador

No início dos anos 2000, a Motorola e a Nokia detinham notoriamente a tecnologia e os produtos no segmento de telefones celulares. Então tudo mudou. As redes móveis evoluíram e passaram a disponibilizar dados móveis. Surgiram produtos interessantes como o Blackberry, que talvez seja o primeiro “smartphone” a se popularizar. Era uma fusão de telefone, pager e serviço de e-mail, diferente do que é hoje. Não podíamos navegar pela internet, jogar e armazenar vídeos e fotos. O Blackberry era moda entre os banqueiros de investimentos e os jovens, pois oferecia um serviço de mensagens on-line muito bom e seguro.

Então veio o iPhone.

Ele não foi o primeiro smartphone com tela sensível ao toque (o Treo, da antiga Palm, tinha chegado antes). A inovação de Steve Jobs foi transformar um produto de nicho e tecnologia no produto de consumo de maior sucesso da história. O design do iPhone era inovador, mas a experiência adquirida com a loja de músicas iTunes foi determinante para que, em seguida, a Apple lançasse sua App Store. Isso em si não era o suficiente para desestabilizar ou mudar o rumo da indústria.

Assim como quando estamos hipnotizados ao assistirmos um grande maestro conduzindo uma sinfonia, os incumbentes demoraram muito para reagir às inovações. Empresas de tecnologia como a Microsoft desdenharam do potencial do produto. Outras, como a RIM, proprietária da Blackberry, não conseguiram se desvencilhar da interface com botões e algumas até demoraram muitos anos para seguirem a tendência.

É complicado entender porque a Apple é a Apple. Não porque o produto não seja ótimo. Mas como empresas inovadoras, como a Nokia ou a Motorola, ficaram praticamente paradas vendo isso acontecer. Se você acha que a Apple é especial, então: porque a Samsung é a Samsung?

O dilema do incumbente

Hoje em dia, em muitos casos, os investidores fazem distinção entre empresas de valor e de crescimento. No passado, as companhias eram segmentadas dependendo do seu momento. Como, por exemplo, empresas que estavam em franca expansão geográfica.

Contudo, isso não é o que observamos atualmente. O crescimento está associado a uma inovação ou migração do modelo de negócio tradicional para um novo. E é aí que as coisas ficam complicadas.

Tomemos como exemplo o setor financeiro. As fintechs, empresas de tecnologia atacando os bancos e suas atividades, viraram moda no mundo. No modelo tradicional, quando um banco disponibiliza os serviços de conta corrente, o “VALOR GERADO = VALOR COBRADO. Isso segue o mesmo padrão nos produtos de crédito, dentre outros.

O modelo de negócio das fintechs têm como base que o “VALOR GERADO = EXPECTATIVA DO VALOR COBRADO”. O arcabouço regulatório e fiscal e a tecnologia que essas companhias estão inseridas permite que ofereçam produtos que geram valor para o cliente, por uma fração do valor das empresas incumbentes.

E ainda que não tenham nenhuma receita neste novo mundo, é aceitável que operem com prejuízo por anos até que alcancem um ponto de escala.

Agora, vamos aos cartões.

Até o início da década passada, o mercado brasileiro de adquirência de cartões de crédito e débito era dividido em poucas empresas: Redecard, Visanet, Amex, Diners e Hypercard. Na prática, reinava um duopólio entre Redecard (atual Rede) e Visanet (atual Cielo). A Redecard tinha como sócios Itaú, Unibanco e Citibank e adquiria a Mastercard. Do lado da Visanet, havia Bradesco, Banco do Brasil e Santander e adquiria a Visa.

Com a exclusividade entre empresas e as bandeiras permitidas, na prática o comerciante era obrigado a ter cinco ou mais máquinas de cartão para aceitar todas as bandeiras do mercado, sendo que o negócio de aluguel da máquina era uma atividade bastante lucrativa para as companhias. Os grandes bancos emitiam cartões somente das bandeiras que suas empresas adquiriam, obrigando seus clientes a utilizarem.

A atividade de antecipação de recebíveis era exclusiva dos adquirentes e bancos emissores. Com o passar do tempo, a legislação colocou fim aos acordos de exclusividade, proporcionando o aparecimento de novos emissores/adquirentes e modelos de negócio.

A Rede foi integralmente adquirida pelo Itaú. A Cielo, ainda listada, continua nas mãos do Bradesco e Banco do Brasil. O mais surpreendente desta história é que a Cielo, que praticamente repartia o mercado com a Rede, viu seu valor de mercado cair de mais de R$60 bilhões para menos de R$10 bilhões em apenas 4 anos. Enquanto isso, a Stone ultrapassou a marca dos R$100 bilhões no mesmo período.

Como que uma empresa como a Cielo, com faturamento superior a R$11 bilhões, mal conseguiu equilibrar sua receita e teve forte compressão de margem, ao passo que a Stone, com menos de R$1 bilhão, praticamente quintuplicou seu faturamento com margens muito superiores às da Cielo em seu melhor momento? O fato é que a GetNet e a Safrapay, por exemplo, apareceram como pequenos clones das incumbentes. Contudo, a PagSeguro, a Stone e o MercadoPago têm um modelo de negócio diferenciado, seja por nicho de mercado ou por relacionamento com o cliente.

Olhando essas companhias e em especial a Cielo, que ainda opera “separada”, o que podemos concluir é que a estratégia de reação pode ser precoce ou tardia. A decisão corporativa no que se diz respeito à posicionamento, modelo de negócio ou preço, deve ser racional no ponto de vista temporal. No entanto, a empresa tem que se preparar com antecedência em termos de custos, tecnologia ou infraestrutura. Caso contrário, não tomará a decisão, e sim o mercado.

Por que a base acionária é importante?

Trazendo isso para o mundo real, apesar de Itaú e Banco Inter estarem no mesmo setor, as suas bases de capital tendem a serem muito diferentes. A pergunta aqui é: será que o acionista do Itaú concorda com a compressão do ROE e de abrir mão de dividendos como estratégia de manutenção da sua base de correntistas?

No modelo tradicional, o fluxo de caixa é geralmente decrescente ao longo do tempo. Nesta “nova” economia com dinheiro abundante, os investidores concordam em perder mais dinheiro, muitas vezes por mais tempo, buscando um modelo de ganhos de escala expressivos futuros. Em um modelo no qual o vencedor leva tudo.

O maior desafio do incumbente, não é tecnologia, cultura ou capital. É ter uma liderança capaz de alinhar os interesses de todos os stakeholders (acionistas, colaboradores, executivos e clientes) e conduzir a companhia para um novo ciclo.

Finalmente, hoje em dia, classificar se uma empresa é de valor ou de crescimento é uma tarefa que exige uma avaliação muito mais abrangente do que apenas os números divulgados no balanço. É importante analisar o momento em que a companhia se encontra, o setor em que ela se insere e os interesses dos acionistas.

Lembre-se: a evolução faz parte da vida.